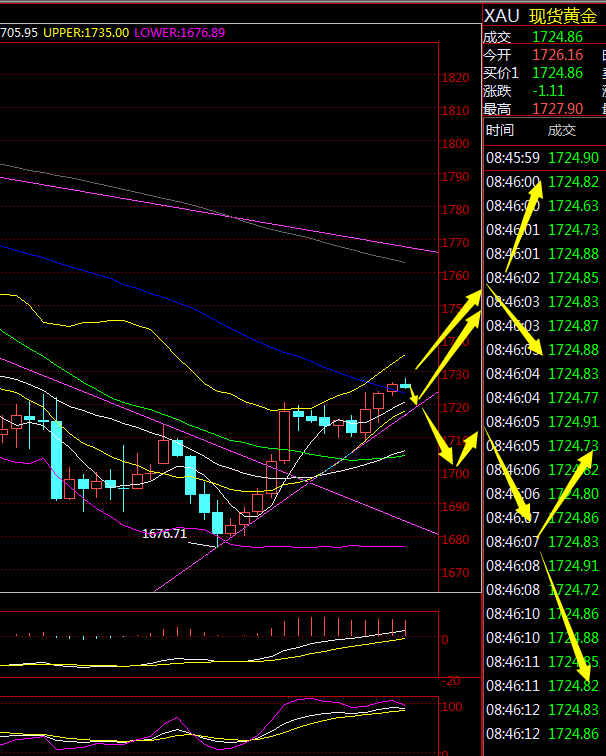

期货 美联储金融属性更强铝锌继续承压继续偏强

铜

昨日有色板块分化继续,铜镍金融属性更强,受到美联储议息会议纪要偏鹰影响更大,铝锌依然受到欧洲能源问题支撑,继续偏强。美联储议息会议纪要发布后,市场认为加息可能提前到3 月,且正式讨论缩表,缩表或提前到5 月或6 月,鹰派预期超过12 月议息会议。在小非农大超预期之后,市场关注今晚美国非农数据。

现货成交来看,华东华南现货升水分别在280 元和250 元附近,进口窗口关闭,精废差1700 元左右。目前来看,美联储偏鹰加速的预期会持续压制铜价,近端偏紧格局改善,远端年度铜矿增量较大,建议区间内逢高抛空为主。仅供参考。

铝

铝:受益于继续发酵的欧洲能源问题,铝价继续大幅上行。哈萨克斯坦由于天然气价格上行引发的游行让国家进入紧急状态,已经影响该国原油生产,油价顺势上涨,给能源问题再填一把火。周三铝期权到期日,在大量看涨持仓下,lme 夜盘期间拉涨动力强劲,昨日白天国内接力。进入淡季,国内尚未明显累库,供给增加缓慢而需求在保竣工之下依然相对坚挺。能源危机交易难度较大,宏观微观不共振,目前位置建议观望为主。

仅供参考。

锌

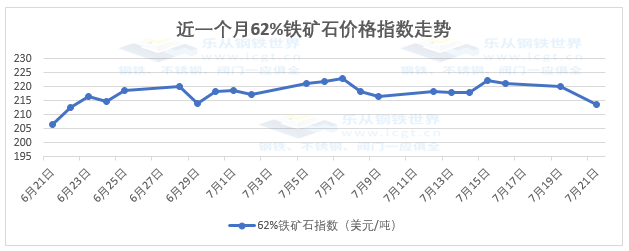

矿端方面面临部分减量,秘鲁11 月锌矿产量录得同比及环比的减量,环比减量约2.5 万吨;韦丹塔的国际锌业务的锌矿产量同比及环比均降低,但韦丹塔印度矿山产量呈现增加;哈萨克斯坦大规模暴乱尚未影响锌生产运输,后续需要关注。在矿整体呈现增量趋势之下,供应端瓶颈主要仍在冶炼端。海外方面,韦丹塔季报显示,四季度印度冶炼厂精炼锌产量环比大增5.2 万吨,锌价略有承压;但欧洲仍面临供需缺口局面,LME继续去库,欧洲库存来到极低水平,今日荷兰ttf 天然气价格继续回升势头,寒冷天气及对“亚马尔-欧洲”管道担忧的共同压力,加之当下欧洲天然气增量难敌减量,能源问题依旧严峻,潜在的海外锌锭供需缺口再扩大仍是隐忧。国内方面,12 月精炼锌产量并未如预期呈现增量,而是环比下降,1-2 月也难见明显增量,国内供应也难言宽松。需求方面,高价制约采购需求,叠加环保、终端订单不佳,社会库存显示继续累积;12 月芯片交付期再延长,印度12 月汽车零售下滑。锌供应缺口难填补且能源危机未结束,供应仍面临潜在危机,中期偏多。

镍

缺乏趋势性矛盾,镍价宽幅震荡,难破震荡区间。中长期来看,镍明年紧平衡脆弱。镍铁确定性走向宽松,硫酸镍方面不确定性因素大。短期来看,目前镍铁对镍价差超过2 万元/吨,镍豆基差及硫酸镍较镍豆升水处于中性位置,镍豆进口窗口介于临界点,反映出镍铁和硫酸镍市场景气度一般。镍价仍在区间上半段,建议空单继续持有。

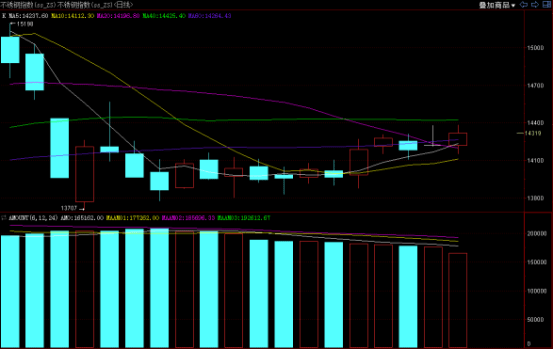

不锈钢

不锈钢基差820。短节奏上,下游补库,现货偏强,但已缺乏进一步利多,有望跟随期货下跌。而放到中节奏上,这一段短期上涨难形成反转向上趋势,在于化工表现弱,地产竣工端在春节期间也进入淡季。长期节奏上,中央经济工作会议强调房地产平稳发展,且鼓励化工新投产,实际效果到明年二季度后会逐渐显现。建议空单继续持有,3 月后则需更加关注反弹行情。

锰硅

近日现货交投情绪受节前集中采购转好,钢厂复产逻辑下另有内蒙限电及召开能耗会议等传言渲染,合金基差修复至硅锰-60、硅铁96。首先钢招方面,河钢本次1-2 月合并招标,价格无明显提振,首询硅锰8100、硅铁8500,较上月分别+100、-100,招标量较同期硅锰-36%、硅铁-15%,合金库存天数较高基础上钢厂补库意愿不算乐观。其次期货估值方面,合金底部震荡行情中库存压制在上、电价支撑在下,唯有库存拐点出现或电价边际下移才有区间突破动力,目前合金厂及钢厂双双增产、且广西陕西电价暂无下调消息,盘面驱动依旧不明,建议节前观望等待为主。

焦煤

昨日焦煤冲高回落,夜盘延续弱势。消息面,无。基本面,本周钢联数据大幅累库,汾渭数据增产去库,整体状况也与前期交易的有所出入,传闻坑口有保供煤矿外溢的情况发生。不过从骨干煤的角度来看,在铁水回复的过程中,整体格局并不会太差。估值端,盘面依旧贴水。操作上,依旧是若有多单则谨慎持有,若无则等待后续回调多配可能。

焦炭

昨日焦炭冲高,夜盘回落。消息面,第二轮提涨部分落地。基本面,本周钢联数据显示产量略有提升、库存小幅积累,和前期交易的预期略有出入,因此有所调整。但从现货环节来看,钢厂补库依旧积极,销售情绪不错,有进一步提涨预期。估值端,盘面大体平水。操作上,依旧是若有多单则谨慎持有,若无则等待后续回调多配的可能。

动力煤

昨日动力煤震荡期货,夜盘震荡。消息面,协会再提保供、坑口港口现货仍旧偏强、印尼仍未对禁止出口做进一步说明。基本面,日耗仍处季节性高位、内蒙坑口产量进一步走高、各环节库存仍在去化。估值端,港口指数环比+11,811 元/吨。操作上,依旧不建议参与。

豆粕

国际端,消息面上,巴西当地咨询机构Agrural 调低巴西大豆产量1100 万吨。从最新预报来看,巴西南部降雨预期有所增加,但阿根廷预报仍偏少。短期来看,市场处于天气市,前期多单可以继续持有,但新头寸不建议参与,关注南美天气及产量预期变化。国内端,大豆豆粕供需良好,而单边跟随国际市场。

观点仅供参考!

油脂

国际端,短期焦点依旧在供给端,处于季节性减产。整体来看,油脂近端无压力,以及短期南美天气处于天气市,震荡偏强格局。而国内油脂整体库存低位,单边整体跟随国际市场,关注后期棕榈复产力度和南美天气。观点仅供参考!

白糖

北半球榨季持续深入,印度和泰国产量增长,印度截止12 月底产糖1155 万吨,同比增48 万吨,阶段性供给较为充裕,需求没有大的亮点。国内方面,压榨也逐步加速,国内现货销售没有明显改善,仍然受制于旧糖库存和进口增长的压力,现货价格疲弱,今天跌10 到5630,盘面跌幅明显,基差走强到80,配额外进口利润在-70。整体国内今年有所减产,但是进口量始终还是偏高,加上库存的压力,现货仍然乏力,但价格也偏低,预计以震荡为主。

棉花

今日3128 级现货价格22336(+90),郑棉5 月收盘价20900(-165),基差936(-255)棉纱生产利润-1923(-74),进口棉利润:进口利润(1%)2261(-428),进口利润(滑准税)2152(-423)。

下游纺企端:棉花库存指数32.6(-0.1)产成品棉纱库存指数24.6(-0.3);布厂棉纱库存指数11.3(+0.2)坯布库存指数31.2(-0.1),下游纺织企业运行有所改善,产成品累库压力有小幅度释放。

基本面:从USDA12 月月度报告来看,全球产量较去年上调215 万吨,但全球库存下调189 万吨,消费上调73 万吨,全球整体偏多格局;其次国内今年小幅度减产以及国储短缺,中国“政策性”轮入美棉预期强。

观点:国内跟随外盘震荡偏强的态势,国际市场对需求预期偏强,而国内市场整体运行情况来看,由于今年小幅度减产,而目前新棉加工进度以及进口棉发运偏少,同时下游库存有所释放,运行有所改善,造成国内阶段性供应偏紧,对郑棉上涨提供了支撑。然而部分厂商已开始放假,棉纱生产利润亏损持续较大,高棉价向下传导矛盾犹在。其次东南亚、南亚等国的纺织行业被“奥密克戎”的影响较小。所以短期预计市场继续区间震荡运行。

尿素

下游需求小幅启动期货,但农需空档期难有强拉动作用,供应仍有提升预期,市场观望增多。供应端,保供发力下煤头装置负荷同比偏高,且气头装置即将近期重启,供应端仍充裕。需求端,农业需求以刚需和少量储备为主,同比偏高的绝对价格也将弱化下游采购意愿。此外,国内春季用肥高峰即将到来,为保障国内用肥出口仍将受限的可能性较大,海外需求支撑不足。综合来看,短期政策面保供延续性较强,强预期弱现实博弈下预计尿素波动增大,需等待春肥大需求启动才能看到强驱动。中期建议关注出口放开带来的内外价差修复机会。操作上,暂时建议观望,05 合约等待市场出清后的多配机会。

LLDPE

周四华北现货低价价格成交8600 元/吨,基差盘面减80,成交不错,美金现货走弱,进口窗口关闭。上游库存去库,处于往年同期水平;社会库存小幅去化,处于五年正常水平;港口库存小幅去化,处于正常偏低水平。短期产业库存比较健康,宏观情绪回暖,叠加原油持续上涨,盘面震荡偏强。中期来看,今年仍是扩产周期,成本下移,远端逢高做空为主或者逢高做空利润为主。后期疫情反复情况/新增产能投放情况/下游订单情况。 观点仅供参考!

甲醇

MTO 重启兑现,提振需求,但供需面依旧偏弱,反弹仍有压力。供给端,上游开工率回升至中枢偏高位,在70.72%(+0.3%),供应压力累积。需求端,港口MTO 装置提负,内地MTO 利润改善提振开工,烯烃需求整体边际好转。国外看,伊朗后续仍可能有停车增量,关注伊朗限气预期差,海外其余地区负荷稳定。库存方面,沿海库存在76.15 万吨(+3.2),1 月到港船量回升,短期港口库存仍承压,2 月受伊朗负荷影响进口或压缩。综合来看,市场仍是偏弱,但下游MTO 需求边际支撑,且生产端低利润限制下方空间,预计走势震荡偏弱。中期成本端仍有下行预期叠加供应端产能释放较多,谨慎看空。操作上,05 合约逢高偏空对待,需关注煤价预期的反复。

沥青

本周沥青数据:开工率+0.1%,厂库库存+2.5%,社会库存+0.6%(隆众),开工率+0.03%,厂库库存-0.18%,社会库存-0.6%(百川)。山东地区本周中石化价格累计上调50-100 元/等,受原油成本支撑,低端价格连续推涨,市场主流参考价至3030-3120 元/吨。供应方面,科力达日产有所下降,带动区内开工减少,预计下周齐鲁石化短暂转产渣油,区内供应或继续减少。下游终端施工基本停工,刚需表现冷清,整体出货情况有所走缓

PP

周四华东现货成交在8230 元/吨,基差盘面减50,成交不错,海外美金现货下跌,进口美金窗口关闭,出口窗口关闭。上游库存去库存,处于往年同期正常水平;社会库存持稳,处于正常偏高水平;港口库存小幅去化,处于中等水平。短期产业链库存健康,低估值遇到宏观情绪转暖叠加原油持续上涨,盘面已经升水现货震荡为主。期现商可以逐步套盘面。中期来看:明年仍处于扩产周期,成本下移,远端反弹做空为主。后期关注新装置投放情况/下游订单情况/能耗双控情况。观点仅供参考!

苯乙烯

周四现货价格成交在8400 元/吨附近,海外美金现货持稳,美金进口倒挂,海外装置逐步复产,港口库存累库存低于预期。随着新装置投产供应逐步增加,进口随着海外装置逐步复产也逐步恢复正常,盘面非一体化利润亏损减少,下游利润转弱,近期美国埃克森装置出问题,纯苯装置受影响,纯苯短期涨之进口顺挂,盘面上涨动能不足,盘面短期仍围绕加工费(-600/-100)波动为主。中期处于扩产大周期,逐步去利润,如果后期盘面重新给出合理的生产利润之后,仍可以把买纯苯空苯乙烯的做空利润重新入场。后期关注新增产能投放情况。风险点:下游需求情况/新装置投放情况。观点仅供参考原油

因哈萨克斯坦爆发的抗议活动,消息称,其产量出现小幅下滑。市场担忧哈国160 万桶/天的产量中会有更多的损失量,油价出现大幅上涨。另外,因天气原因,加拿大至美国的输油管道出现问题,或加速美国库存的去化。近期断供风险明显增加,助推油价上涨。由于不确定性较大,操作上建议观望。

- 上一篇:货币政策 :大非农数据也不会太差

- 下一篇::小非农数据靓丽时,预计大非农也不会太差