汇丰出售所持中国平安股权为例或高达4倍(图)

而在对外金融资产中,我国对外直接投资4170亿美元,证券投资2518亿美元,其他投资10088亿美元,储备资产33653亿美元,分别占对外金融资产的8%、5%、20%和67%;在对外金融负债中,外国来华直接投资(FDI)19543亿美元,证券投资3131亿美元,其他投资9550亿美元,分别占对外金融负债的61%、10%和30%。

如此,占比67%的外储资产是我国的对外投资主力,而外来投资以占比61%的外国来华直接投资为主。

一位外管局接近人士透露,前三季度的外方未分配利润和已分配未汇出利润至少有数百亿美元。而平衡表显示,前三季度,涵盖未分配利润和已分配未汇出的FDI为1916亿美元。

而且,这个由历史成本法统计的19543亿美元(截至前三季度的FDI余额),无疑会大幅增值进而在中国形成巨量的“市场价值”,中国人民大学金融研究所高级研究员徐以升说。

美国等国家均采用“市场价值法”统计FDI国家外汇管理局中央外汇业务中心,若中国如法炮制,按公允价值计量FDI,届时19543亿美元带来的增值也许会超过中国的净债仅。

以尚待监管层批复的汇丰集团出售中国平安股权为例,收益率或高达4倍。2012年11月19日,汇丰控股公告称汇丰集团出售所持中国平安股权,据初步估算,此次出售平安汇丰集团将获利近600亿港元,约折合75亿美元,而汇丰加权投资中国平安的成本仅约为18亿美元。

一个是中国对外的债权投资,一个是外资在中国的股权投资,二者虽不具可比性,但这一现象昭示“中国海外资产在高负债成本运营下的收益较低,而对外负债的成本却很高”的事实。逐渐与国际标准接轨的外管局公开数据统计方式,如果有一天采用公允价值法去评估FDI的市值,会给“中国的对外投资头寸表、国家资产负债表、央行外汇储备适度规模”带来怎样的改变?

尽管FDI,不同于短期投机资本,被贴上了“稳定与非投机性”的标签,但FDI或其留存利润在中国的投机征兆已经出现。汇丰出售中国平安股权或许可以说明这点。

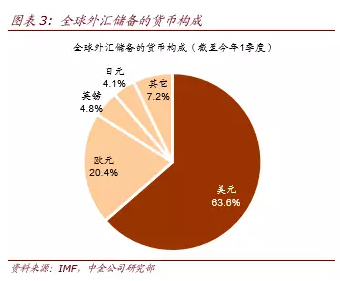

负收益的困扰——又几乎是“先天性缺陷”。囿于中国资本项目未完全开放,受制于资本管制,中国的对外民间投资一直被压制与管制。我国对外投资主力军只能是外汇储备,而外储过大的体量,若不化整为零,无论投资哪一种资产或大宗商品,都会推高其价格;惟有诸如美国国债般的巨量债券市场可以容纳中国外储的投资。

另外的担忧是,国际金融资本的去“全球化”过程尚未结束,而且巴塞尔协议(三)的新资本规则——对于不同资产类型设定不同标准,对银行而言,现在持有股权投资的成本很高。这也是汇丰出售平安股权的直接原因。近年来发生的外资行密集减持中国银行(2.97,0.02,0.68%)股亦是如此。

而“稳健加快‘走出去’步伐、外储投资多元化”无疑是中国对外投资负收益解决之策。

外管局表示正加快稳妥有序推进人民币资本项目可兑换,支持境内机构和个人等民间对外投资,逐步实现藏汇于民,不断提高对外投资回报。但截至目前,资本项目的大门并未实质上开闸。此前热议的“港股直通车”、“对外直接投资等”一直待字闺中。

不过,决策层的“外储运用多元化,化整为零”的做法却在悄然进行。

“委贷办”浮出

一个好的现象是,旨在多元化配置外储资产的外管局“委贷办”于近期浮出水面。

1月14日,外管局相关负责人表示,在外汇储备经营管理机构内,成立了外汇储备委托贷款办公室,负责创新外汇储备运用工作。

这位外管局负责人说,委贷办相关操作均按市场化原则和条件开展,各项安排符合一般行业惯例和规则,尊重市场选择和意愿,维护并促进市场公平竞争。他透露,开展委托贷款工作以来,通过调节外汇市场资金供求,为我国金融机构及外汇市场参与主体扩大对外经贸往来提供了良好的基础条件和融资环境。

“扩大了外汇储备投资范围与领域,进一步促进了多元化经营管理;同时实现了外汇储备保值增值。”上述外管局负责人说。

2012年12月31日上午,央行行长周小川在国家外汇管理局中央外汇业务中心,看望和慰问外汇储备经营管理人员时表示,过去几年,外汇储备经营管理在保持资产安全和流动的前提下,实现了经营收益稳定增长。拓展外汇储备运用取得显著进展,创新了以外汇市场工具为基础的运用方式,大力加强委托贷款平台建设,开辟了多元化运用渠道,有力地支持了实体经济发展。“外汇储备经营管理继续向规范化、专业化、国际化方向稳步发展。”周小川说。

业界也对“委贷办”寄予了厚望。对外经济贸易大学金融学院院长丁志杰(微博)说,过去上万多亿外汇储备未对提升中国金融业国际竞争力起到太大作用,愿委托贷款平台能有所改变。

据《新世纪》报道称,第一个外储委托贷款协议由外管局中央外汇业务中心与国开行签署。国开行也是现在最主要的外汇储备委托贷款银行国家外汇管理局中央外汇业务中心,目前约2500亿美元的外汇贷款余额中,超过三分之二来自外汇储备以各种形式有偿提供的资金。

据本报了解,国开行截至2011年末,境外人民币贷款余额615亿元,外汇贷款余额1873亿美元,在国开行2011年55258.72亿人民币贷款余额的占比逾两成;2011年筹集外汇资金超千亿美元。

如果按照目前2500亿外汇贷款余额算,国开行2012年外汇新增贷款约627亿美元,其中涵盖外汇储备提供的有偿资金。

广东金融学院院长学术顾问陆磊认为外管局委托贷款办公室的建立,是多年来中央银行所提出的“藏汇于民”策略的具体化。他解释,这实际上属于一种外汇再融资机制——外管局(央行)向商业银行提供外汇融资,商业银行再向企业提供外汇融资。如同当年的支农再贷款一样,由于是体现政策意图的再融资,一般再融资利率普遍较低。

此外,还有评论称,中国那张极度不平衡的央行资产表注定了必须要“走出去”,虽然那是一条充满了艰险的路。

央行副行长、外管局局长易纲撰文称,中国落实“走出去”战略,现在正逢时机。他建议,“走出去”项目应能承担合理融资成本,确保现金流覆盖资金成本。合理的融资成本有利于筛选出优质项目,保证对外投资经济上可持续,提高资金配置效率。有的企业认为,它们“走出去”是为国家拿资源,要求国家给予非常低的融资成本,甚至要求无成本融资。日本的经验表明,“廉价资本”往往和投资冲动相联系。我国企业在“走出去”时要充分考虑收益与成本的关系以及现金流如何安排的问题。

这一切举措与言论的“铺垫”暗示我国外储运营的市场化改革决心。从年化收益率看,除市场自身因素之外,2012年外储收益将明显好于2011年,但还远远不够。3%的外储投资收益与至少10%的FDI投资回报,二者扭转的那一天,中国对外净投资收益为负的尴尬才可能拭去。