2022年4月下旬,人民币对美元贬值压力明显上升

【文/徐高】

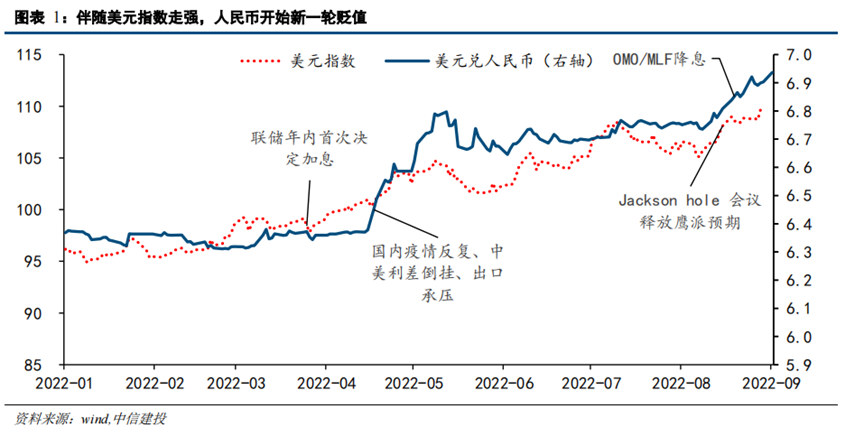

2022年4月下旬,人民币对美元贬值压力明显上升。在2022年4月18日至22日这周的5个工作日里,人民币对美元累计贬值1.8%,创下了2010年以来的第三大单周贬值幅度——前两大单周贬值幅度分别出现在2015年8月11日“811汇改”的这周(贬值2.8%),以及2018年6月的最后一周(贬值1.9%)。(图表 1)

1. 人民币为何贬得不多才是关键问题

事实上,在美联储加息,以及美元走强的背景下,人民币对美元贬值并不让人意外。在过去十年中,我国利率水平曾长期明显高于美国,美中利差(美国利率水平减去中国利率水平)长期为负。但随着今年美联储快速收紧货币政策,美国加息预期大幅提升,带动美国国内利率显著上扬。伦敦同业拆借利率(LIBOR)是全球银行间市场美元利率的常用指标。上海银行间同业拆放利率(SHIBOR)则反映了国内金融市场的利率水平。以1年期LIBOR和SHIBOR的利差来计算的美中利差,已经从2022年年初的-2.1个百分点,显著上升到现在的-0.1个百分点。从历史经验来看,LIBOR和SHIBOR利差的走势对人民币兑美元汇率有明显领先性——美中利差上升会给人民币带来贬值压力。(图表 2)

最近一年美元的走强也意味着人民币对美元会有更强贬值压力。美元指数是美元对包括欧元、日元和英镑在内的6种发达国家货币的加权平均汇率,反映了美元的强弱。2021年6月以来,美元指数强劲上扬,美元对一篮子货币明显升值。目前,美元指数的绝对水平已接近了2020年3月的上一轮周期高点。

在2016年到2020年这段时间里,人民币兑美元汇率与美元指数之间显著负相关——美元指数上扬时人民币对美元贬值,美元指数下降时人民币对美元升值。这应该很容易理解:美元对一篮子货币升值的时候,当然也应该对人民币升值;反之,美元对一篮子货币贬值的时候也应该对人民币贬值。

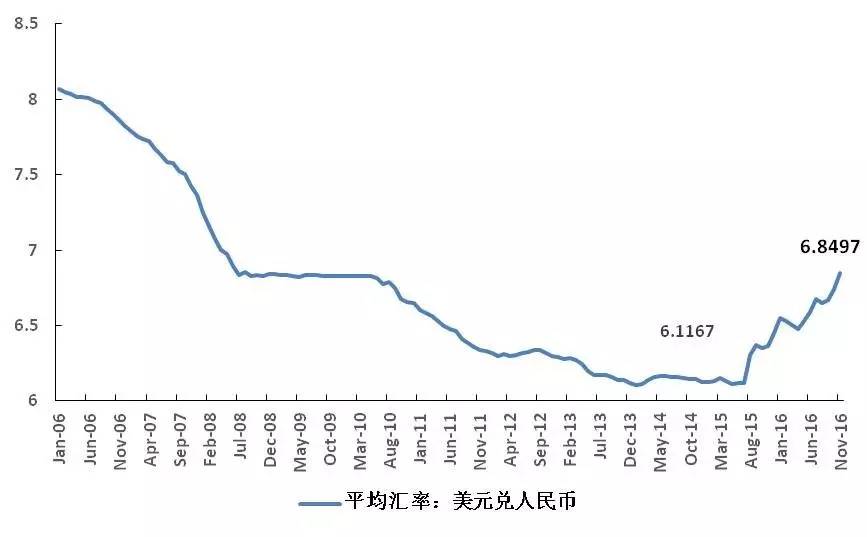

但在最近3个季度,人民币兑美元汇率与美元指数走势显著背离。在2021年5月28日到2022年4月22日这段时间里,美元指数累计上涨12.3%,但同期人民币却仅对美元累计贬值1.9%——而且这贬值幅度几乎都发生在最近一周。如果过去几年美元指数与人民币汇率之间的相关数量关系仍然成立的话,人民币兑美元汇率应该在7左右,而不是现在的6.5附近。(图表 3)

因此,在分析接下来人民币汇率走势的时候,重要的问题不是人民币为什么对美元贬值了,而是人民币对美元为什么没有贬太多?换个问法就是,人民币汇率当前的韧性从何而来?如果过去这大半年人民币对美元的坚挺缺乏支撑,那就有理由怀疑人民币汇率会向长期趋势回归,未来人民币对美元可能会快速大幅贬值。而如果能够找到支撑过去大半年人民币汇率的韧性因素,就可以相信人民币汇率走势已经进入了一个更有韧性的新阶段,接下来人民币对美元的贬值幅度会明显小于上一轮美元走强的时期。

2. “811汇改”后的快速贬值局面难重现

当前人民币汇率韧性的来源之一是我国民间稳健的外汇资产负债状况。这种稳健性可以避免2015年“811汇改”后人民币剧烈无序贬值情况的重演。在2015年8月11日,人民银行改革了人民币汇率机制,史称“811汇改”。这次汇改之后,外汇市场预期失稳,国内居民和企业恐慌性地将人民币换成美元。在2015年8月到2015年12月这段时间里,我国外汇储备从3.7万亿美元下降到3.4万亿美元,形成了我国有史以来最大一轮的外汇储备流失【1】。

虽然“811汇改”对市场预期确有扰动,但让人民币汇率失稳更为重要的原因是“811汇改”前我国民间对外负债的高企。我国国际投资头寸表(International Investment Position,简称IIP)显示,我国对外资产负债状况一直健康【2】。我国对外净资产(我国持有的外国资产减去我国对外负债)常年高于1.5万亿美元。但要注意到外汇储备与人民币汇率,我国持有的外国资产中,有相当大部分是政府持有的储备资产(包括外汇储备、黄金、在IMF的储备、SDR)。我国整体的对外资产负债状况虽然相当健康,但民间的对外资产负债状况却未必如此。

2015年“811汇改”之前,我国民间处在外债偏高的外汇资产负债错配之状况。国际投资头寸表中的“证券投资”和“其他投资”两个分类统计了我国流动性较强的外汇资产和负债。将这两个分类中的“股权投资”剔除掉,可得我国流动性较强的债权型外汇资产和负债的数据。这个数据显示,在“811汇改”前的两年,我国高流动性的债权型外汇负债明显增加,绝对数量高于我国持有的高流动性债权型外汇资产。(图表 4)

之所以会有这样的情况,是因为在2015年“811汇改”之前的几年中,人民币长期对美元升值,从而让国内居民和企业有动力增加其外汇负债,以获取人民币升值带来汇兑收益。但随着“811汇改”让人民币从升值转向贬值,我国居民和企业转而开始换汇来偿还其外汇负债——因为在人民币贬值过程中,外汇债务的人民币价值会越来越高。而大量的换汇需求又给人民币带来更大贬值压力,促使居民企业换汇偿还外债的动力更强——一种自我加强的恶性循环就此形成外汇储备与人民币汇率,从而引发了人民币无序贬值的局面。

随着人民币汇率在2015年之后进入双向波动的局面,人民币单边升值的预期已经基本消退,我国民间对外负债增长已经显著放缓,“811汇改”前民间外汇资产负债错配的情况已经明显改善。在我国居民外汇存贷款数据中,也能清楚看到类似情况。在“811汇改”之前,我国居民企业外汇存贷款差(存款减去贷款)长期为负。而从2015年到现在,外汇存贷款差持续为正,并在最近两年显著走高。民间外汇资产负债情况的改善增强了人民币汇率的稳定性,大大降低了人民币无序贬值的可能性。(图表 5)